LPP rente ou capital : quelle solution choisir à la retraite ?

LPP rente ou capital, c’est une question cruciale que se posent tous les assurés suisses au moment de prendre leur retraite. Le 2e pilier (ou LPP – Loi sur la Prévoyance Professionnelle) offre aux futurs retraités une flexibilité importante : toucher une rente mensuelle à vie, retirer tout ou partie de leur avoir sous forme de capital, ou combiner les deux. Mais quelle est la meilleure option ? Et surtout, comment faire le bon choix selon sa situation personnelle, fiscale et patrimoniale ?

Dans cet article, Prevancia vous guide pas à pas pour prendre une décision éclairée.

Comprendre le fonctionnement de la LPP à la retraite

Le système de prévoyance suisse repose sur trois piliers. Le 2e pilier, ou LPP, est un complément au 1er pilier AVS. Il est financé par les cotisations employeur et employé durant la vie active.

Au moment de la retraite (généralement à 64 ans pour les femmes et 65 ans pour les hommes), l’assuré peut choisir entre deux modalités de versement de son avoir de prévoyance :

La rente LPP : revenu mensuel garanti à vie

Le capital LPP : retrait en une seule fois d’une somme correspondant à l’avoir accumulé

Ce choix est irréversible et doit être anticipé : certaines caisses exigent de notifier sa décision plusieurs mois avant le départ à la retraite.

LPP rente ou capital : les différences majeures

La rente LPP : sécurité et stabilité

Opter pour la rente revient à garantir un revenu régulier à vie. C’est une solution prisée pour sa sécurité, notamment par ceux qui redoutent de vivre très longtemps ou de mal gérer un capital important.

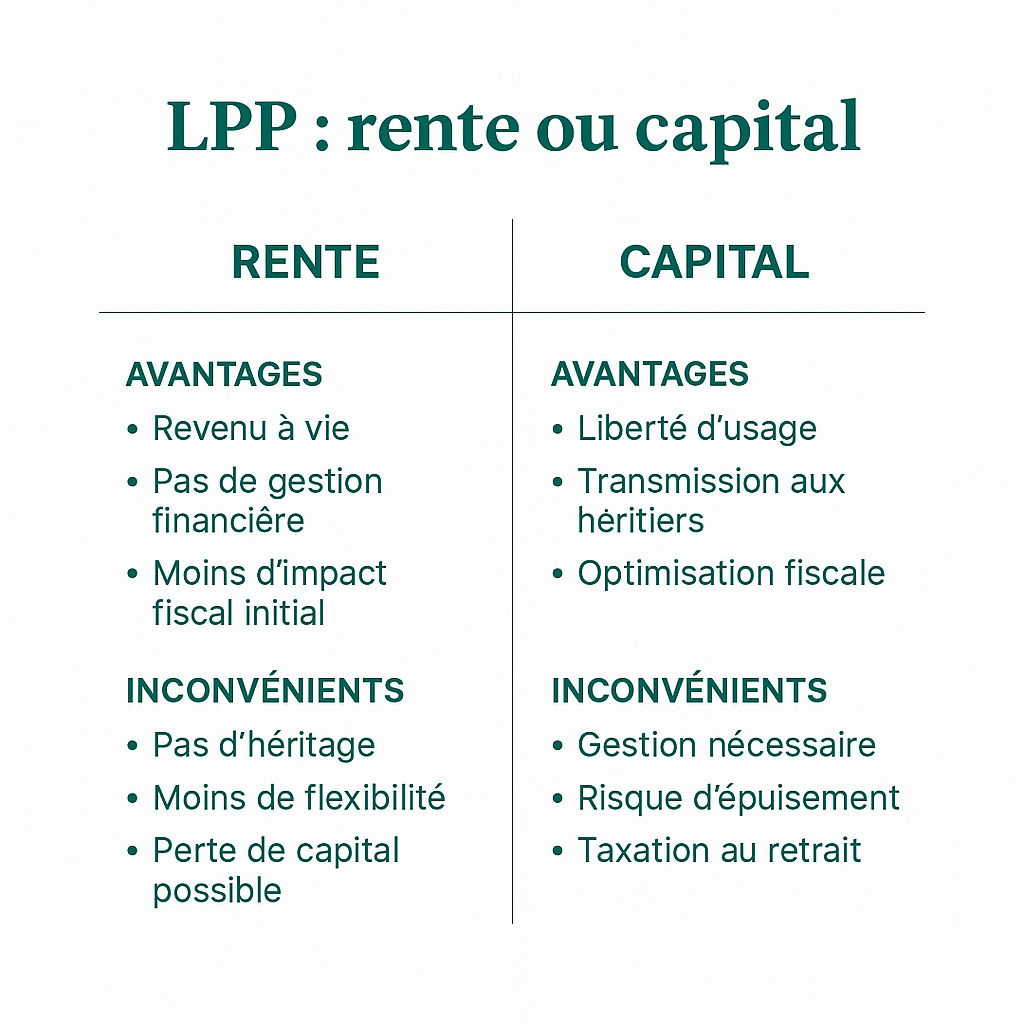

Avantages :

Revenu à vie, même en cas de longévité

Pas de souci de gestion financière

Moins d’impact sur la fiscalité initiale

Inconvénients :

Aucun héritage pour les descendants

Moins de flexibilité

Perte de capital en cas de décès précoce

Le capital LPP : liberté et transmission

Choisir le capital, c’est récupérer la totalité de son avoir de prévoyance d’un seul coup. Cela permet d’en disposer librement pour investir, consommer ou transmettre.

Avantages :

Liberté d’usage : immobilier, donation, investissements

Transmission du solde aux héritiers en cas de décès

Possibilité d’optimiser la fiscalité sur le long terme

Inconvénients :

Nécessite une gestion rigoureuse

Risque d’épuiser le capital trop tôt

Taxation importante au moment du retrait

LPP rente ou capital : critères pour faire le bon choix

Votre espérance de vie

Le facteur le plus évident : combien de temps allez-vous vivre ? La rente devient plus avantageuse si vous vivez longtemps. À l’inverse, un retrait en capital peut être plus rentable en cas de décès précoce.

Votre situation familiale

Célibataire ou sans héritiers : la rente est souvent préférable

En couple ou avec des enfants : le capital peut faciliter la transmission

Votre fiscalité

Un retrait en capital est soumis à une imposition unique mais séparée du revenu, à un taux progressif. La rente, elle, est imposée chaque année comme un revenu.

👉 À lire aussi : Fiscalité LPP

Votre profil de gestion

Si vous êtes à l’aise avec la gestion financière, le capital peut vous convenir.

Si vous préférez la simplicité et la sécurité, optez pour la rente.

Combiner rente et capital : une solution hybride

Bonne nouvelle : dans de nombreux cas, vous n’êtes pas obligé de choisir entre rente ou capital, mais pouvez opter pour un retrait partiel.

Par exemple :

50 % en rente, 50 % en capital

75 % en rente, 25 % en capital

Cette solution vous offre souplesse et sécurité : un revenu garanti pour couvrir les besoins essentiels, et un capital à utiliser librement pour vos projets ou en cas d’imprévu.

LPP rente ou capital : quelles démarches effectuer ?

Se renseigner auprès de sa caisse de pension : chaque institution a ses propres règles, notamment sur les délais de demande.

Faire une simulation financière avec l’aide d’un conseiller.

Informer la caisse au plus tard 1 à 3 ans avant la retraite, selon les règlements internes.

👉 Prenez rendez-vous avec un expert Prevancia pour simuler votre retraite : Prise de rendez-vous gratuite

LPP rente ou capital pour les frontaliers : spécificités à connaître

Pour les frontaliers, le choix entre LPP rente ou capital est encore plus stratégique. En effet, la fiscalité dépend de plusieurs facteurs :

Lieu d’imposition du capital (en Suisse ou en France)

Domicile fiscal au moment du retrait

Convention fiscale franco-suisse

Dans de nombreux cas, le capital peut être plus fiscalement avantageux pour les frontaliers, surtout en choisissant le bon canton de retrait.

👉 Découvrez nos conseils dédiés aux frontaliers : LPP frontaliers suisses

Se faire accompagner pour bien choisir

La question LPP rente ou capital ne peut être tranchée sans une analyse personnalisée. Chez Prevancia, nous vous aidons à :

Comparer les montants nets après impôts

Anticiper les conséquences successorales

Construire un plan de retraite sur mesure

Ne laissez pas le hasard décider à votre place.

👉 Explorez nos autres services en prévoyance et fiscalité :

Conclusion : LPP rente ou capital, une décision stratégique

LPP rente ou capital, il n’existe pas de bonne ou de mauvaise réponse universelle. Chaque situation mérite une approche sur-mesure, tenant compte de la longévité, de la fiscalité, des objectifs patrimoniaux et du profil personnel.

👉 N’attendez pas la dernière minute : prenez rendez-vous avec un conseiller Prevancia pour faire le point et choisir l’option la plus adaptée à vos besoins.